働き方改革の推進によって、独立や起業、副業という言葉を多く聞くようになりました。

新元号「令和」の始まりに合わせて、フリーランスや個人事業主として独立を検討している方もいるのではないでしょうか?

しかし、始まりがあれば終わりがあるのが世の常です。

事業が上手くいかなくて廃業してしまうのはもちろんですが、事業拡大で会社を設立した場合にも、個人事業の廃業手続きが必要になります。

ということで今回は、個人事業を辞めて廃業する際の提出書類について、それぞれの書き方も含めて解説していきます。

目次

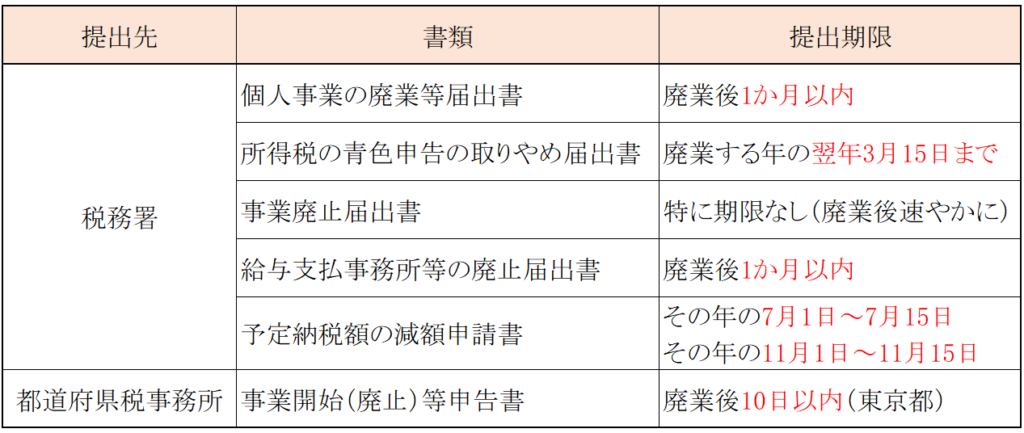

個人事業を廃業する際の6つの提出書類

個人事業を廃業する際の提出書類は以下の6つです。

主に税務署への提出がメインで、個人事業税の支払いがあった場合は都道府県税事務所への提出も必要になります。

基本的に、それぞれ提出期間が定められているので、廃業することを決めた段階から準備しておくように心がけましょう。

税務署への提出書類とその書き方

それでは、提出書類を1つずつ見ていきましょう。

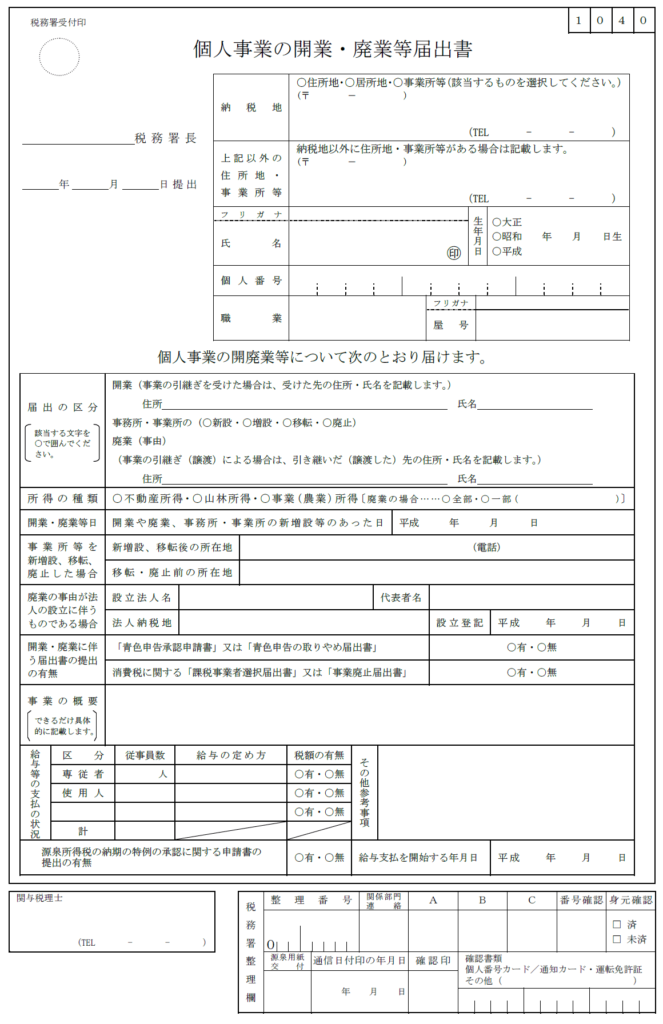

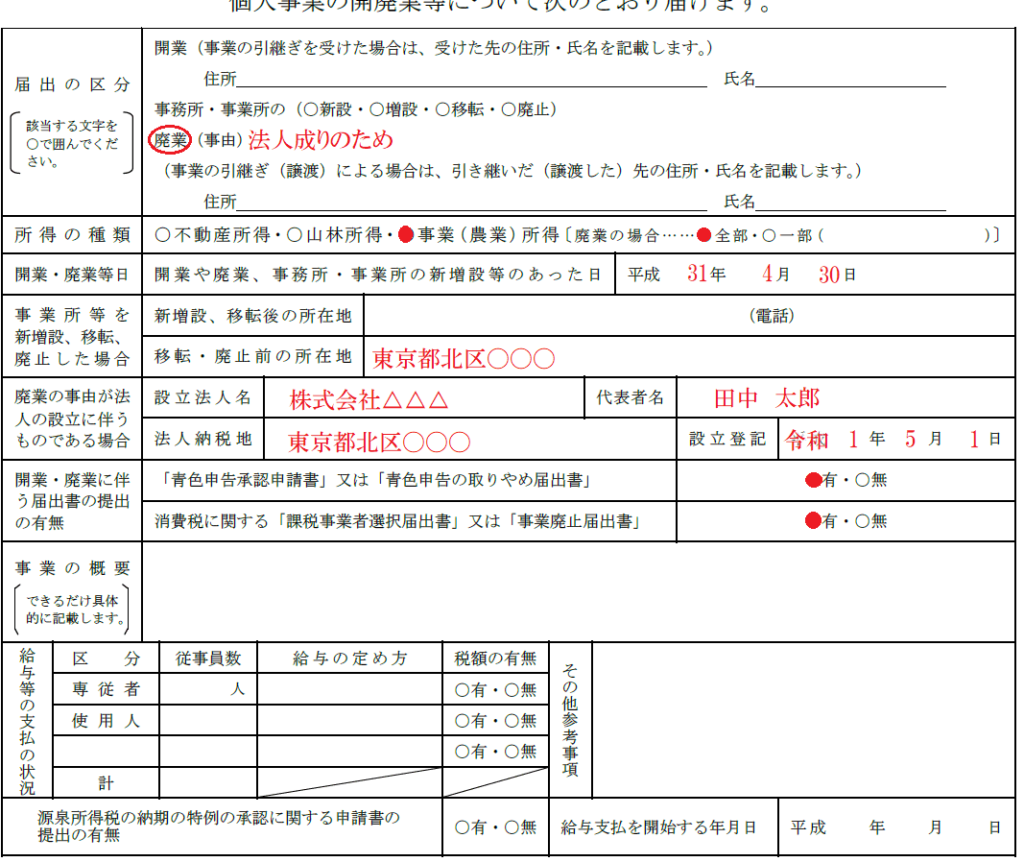

その1|個人事業の開業・廃業等届出書

まず必ず提出する書類が「個人事業の開業・廃業等届出書」です。

廃業から1か月以内に所轄の税務署に提出します。

どこかで見たことあると思ったら、そうです、いわゆる開業届です。

名前の通り、廃業の際もこの書類を使用します。

開業届の書き方はコチラをどうぞ↓

それでは、廃業届として提出する場合の書き方を見ていきましょう。

上部の個人情報の部分は割愛。

廃業届として提出する場合、赤文字の部分がメインで書類全てに記入する必要はありません。

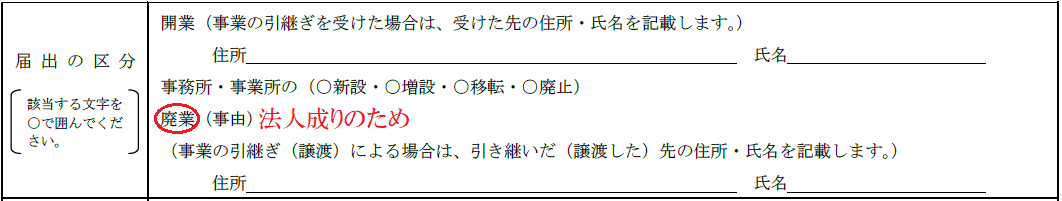

届出の区分

まず、区分の欄で廃業に○をします。

横の(事由)は、なぜ廃業することになったかということです。簡潔に書きましょう。

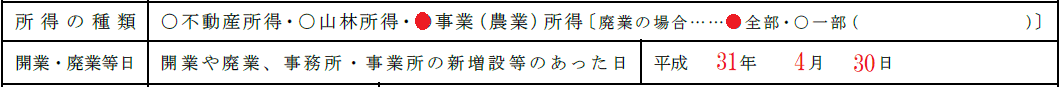

所得の分類|開業・廃業日等

続いて、事業の所得区分を選択します。

事業の一部のみ廃業する場合は、一部にチェックをつけ詳細を()内に記入します。

廃業日を記入する際は、書類の提出日から1か月以内になっているか確認しましょう。

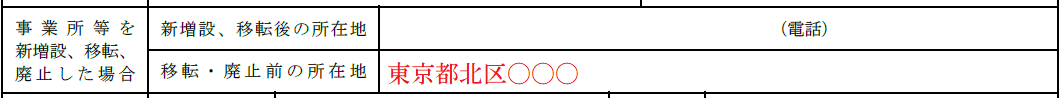

事業所等を新増設、移転、廃止した場合

事業の所在地としていた住所を記入します。

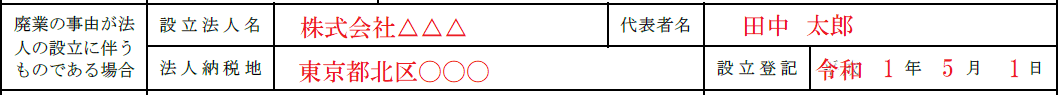

廃業の事由が法人の設立に伴うものである場合

法人成りをするために廃業する場合は、この欄に法人の情報を簡単に記入します。

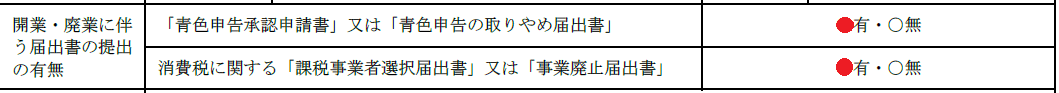

開業・廃業に伴う届出書の提出の有無

詳しくは後述しますが、廃業届と共に税務署に提出する書類がある場合、この欄にチェックを入れます。

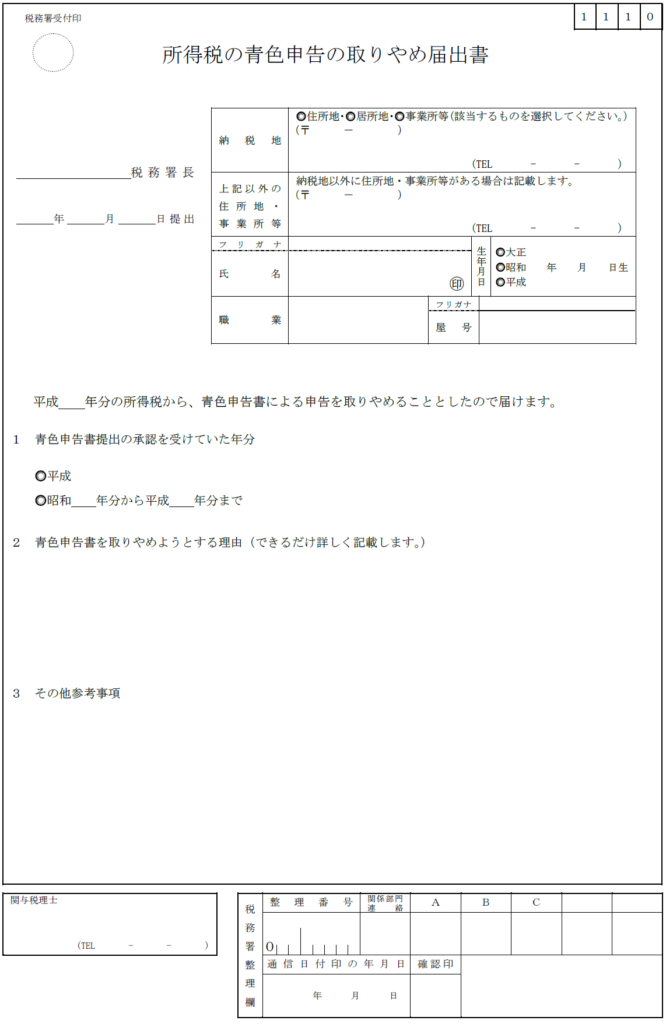

その2|所得税の青色申告取りやめ届出書

上記の廃業届と共に提出する書類が、「所得税の青色申告取りやめ届出書」です。

青色申告を行っていた場合は、廃業の際に税務署に提出します。

法人成りする場合は、一旦個人事業の青色申告を取りやめて、改めて会社として青色申告の申請を行います。

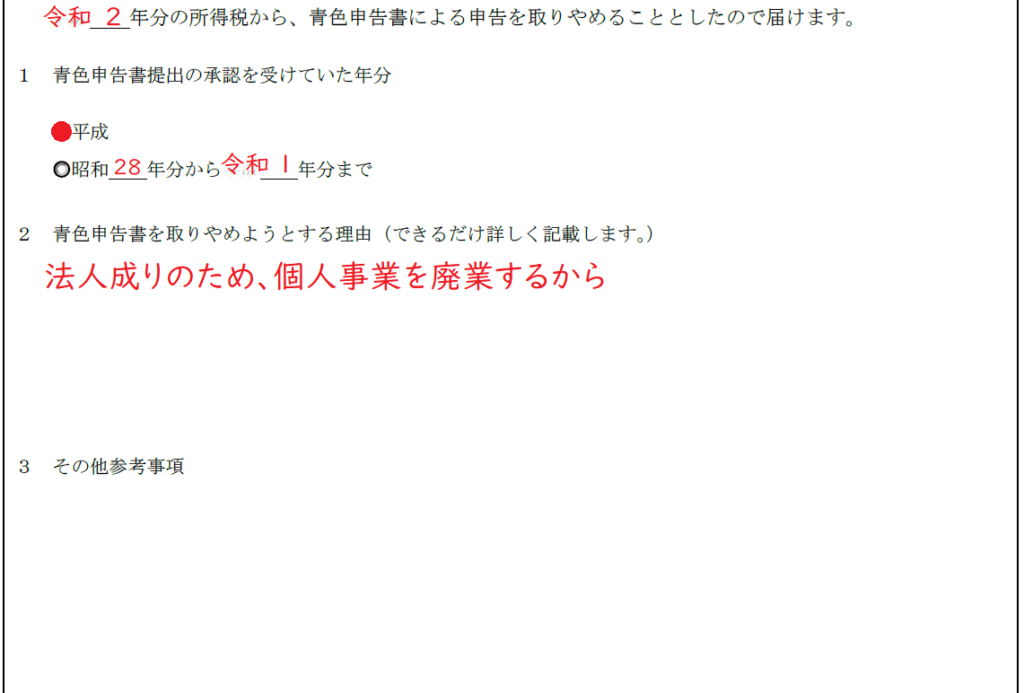

それでは、書き方を見ていきます。

上部の個人情報の部分は割愛。

青色申告を行っていた期間(白色申告をしてた期間は除外)を記入し、取りやめることになった理由を記入します。

3のその他は特に記入しなくても問題ありません。

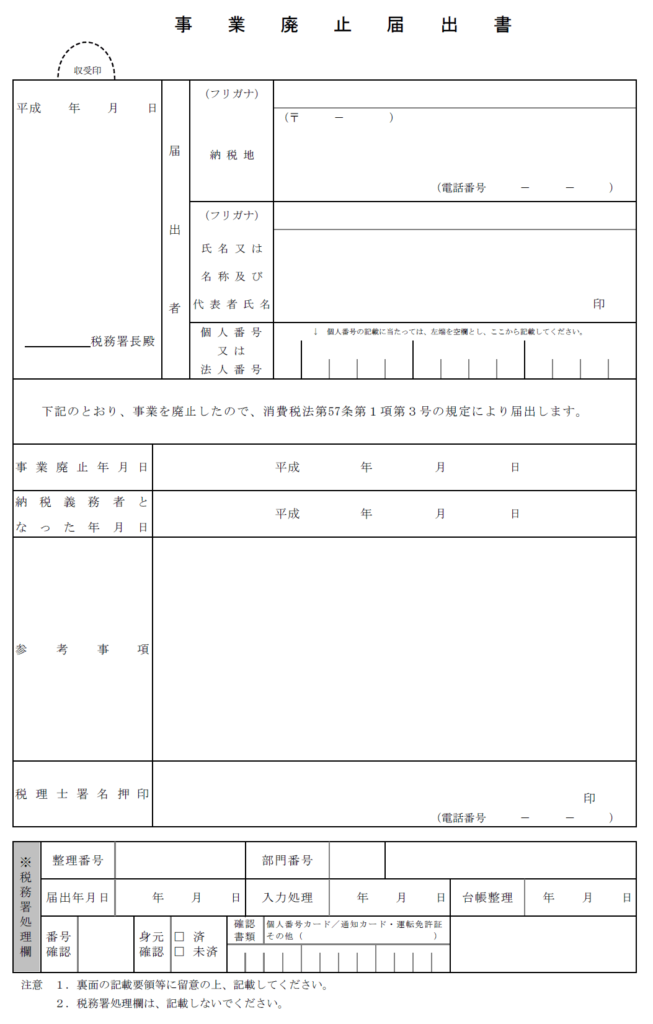

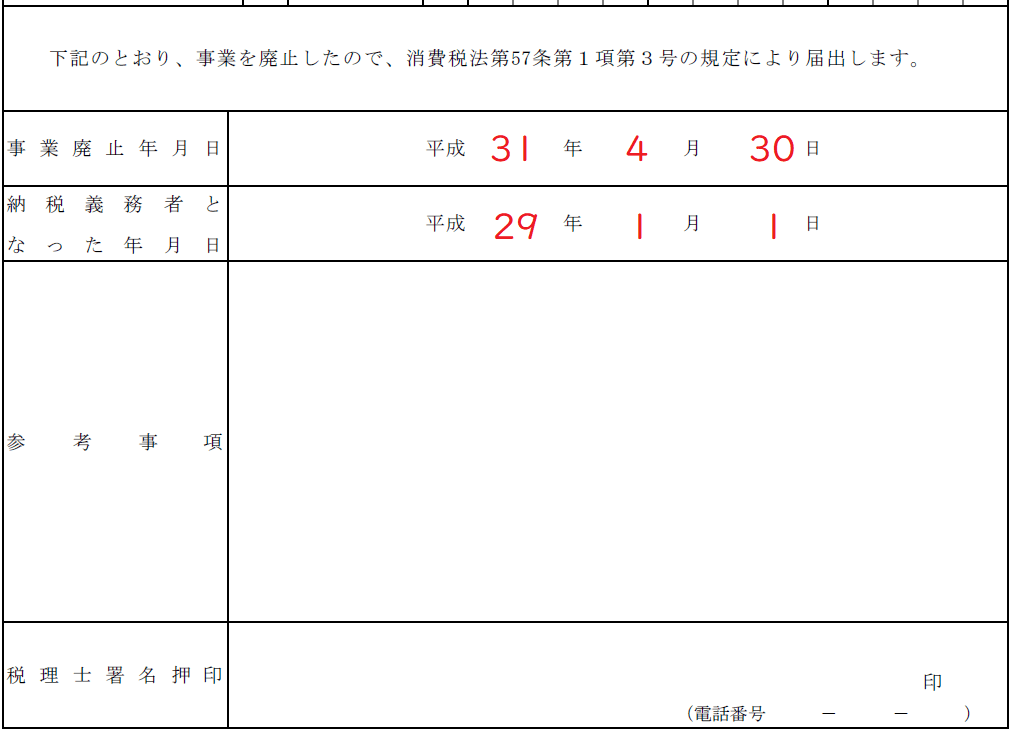

その3|事業廃止届出書

消費税の課税対象になっていた場合は、「事業廃止届出書」の提出が必要になります。

提出する場合は、上記の2つの書類と共に税務署に提出しましょう。

それでは書き方を見ていきます。

上部の個人情報の部分は割愛。

廃業日と消費税の納税義務者になった日付を記入します。一瞬ですね。

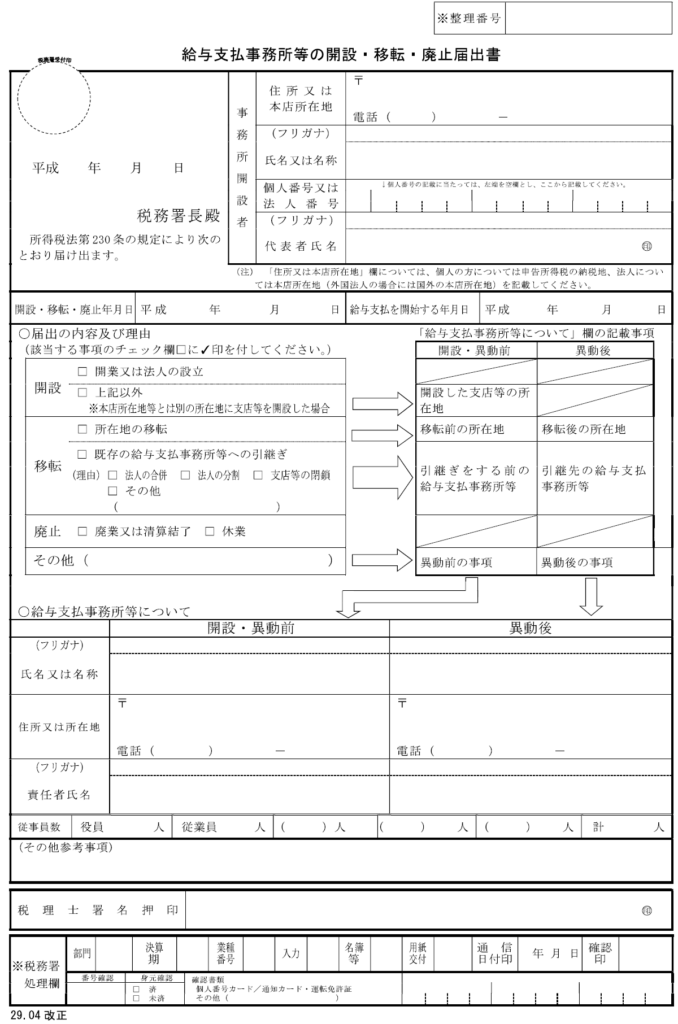

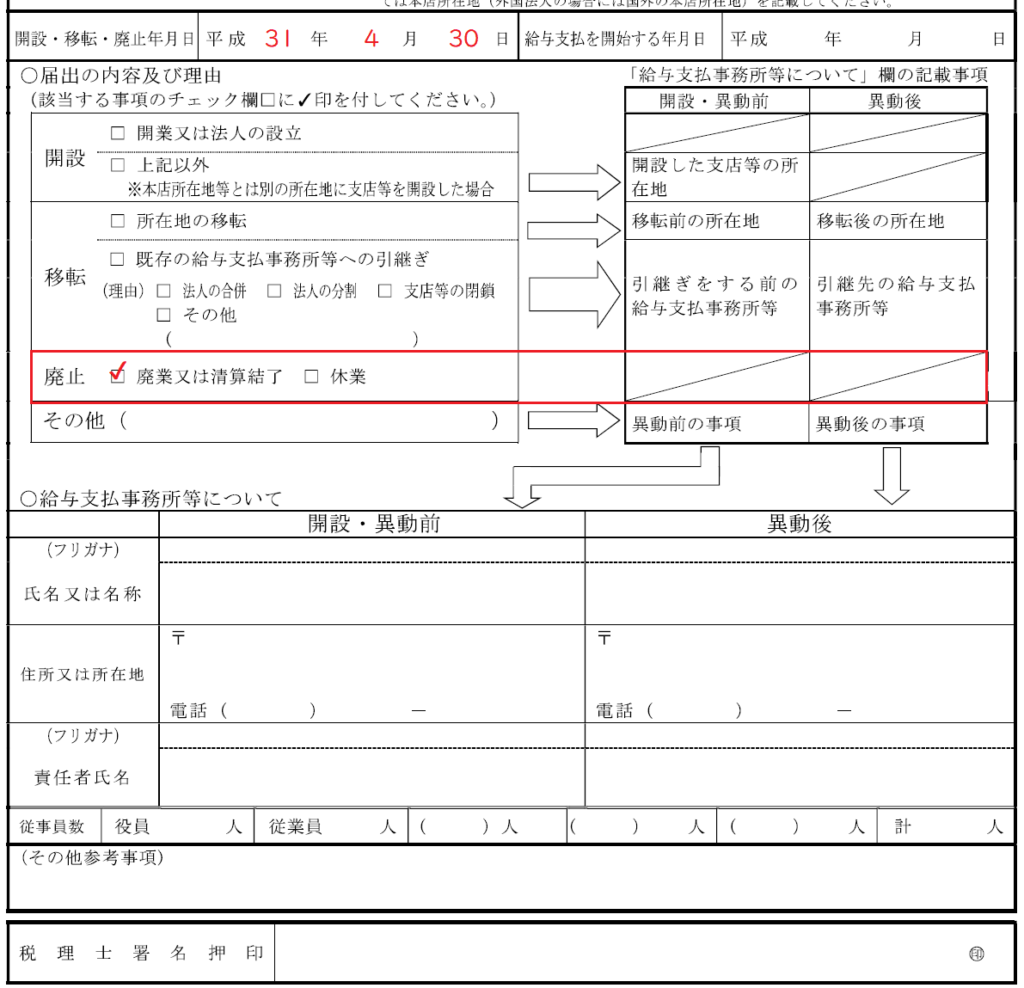

その4|給与支払事務所等の開設・移転・廃止の届出

従業員を雇って給与を支払っていた場合は、「給与支払事務所等の開設・移転・廃止の届出」を廃業後1か月以内に税務署に提出します。

当たり前ですが、従業員を雇い始めるときもこの書類を提出します。

それでは書き方を見ていきます。

廃業日と赤枠の廃業にチェックを付けて終了です。3秒で終わりますね。

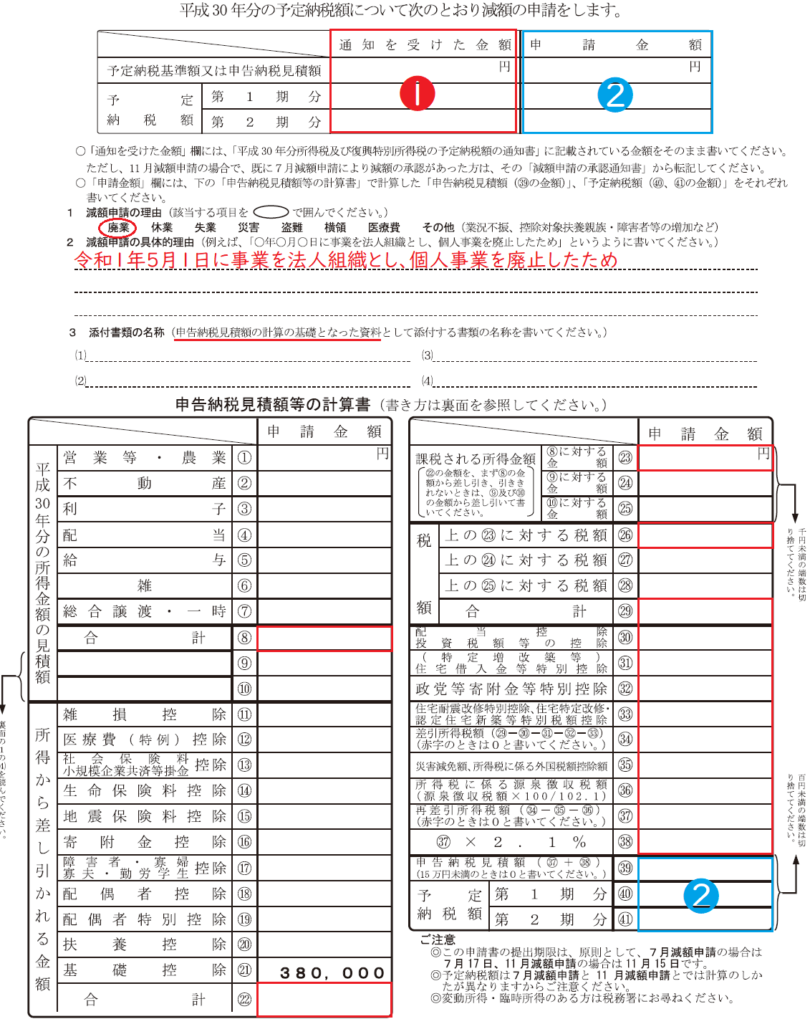

その5|所得税及び復興特別所得税の予定納税額の減額申請書

必須の提出書類ではありませんが、廃業を理由に予定納税の減税をしたい場合に「所得税及び復興特別所得税の予定納税額の減額申請書」を税務署に提出します。

予定納税とは、前年の所得税額が一定額を超える場合に、その年の所得税額をあらかじめ分割で納税する制度のことです。

予定納税する金額は、前年の税額をもとに計算されます。

個人事業を廃業した場合は、7月1日~7月15日か11月1日~11月15日に申請を行うことで、予定納税の金額を減額することができます。

一見難しそうですが、これも簡単に終わります。

今のところ、国税庁にあるのは平成30年分の書類ですが、恐らく7月が近くなれば更新されるかと思います。(2019年4月20日現在)

それでは書き方を見ていきます。

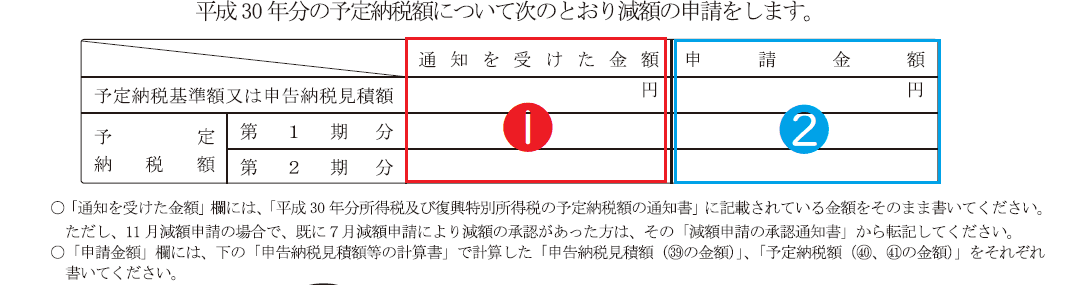

表の部分

①の部分には、送付されてきた通知書の金額をそのまま記入します。

減額しなかった場合の金額ですね。

続いて②には、後述する見積計算書によって計算された金額を記入します。

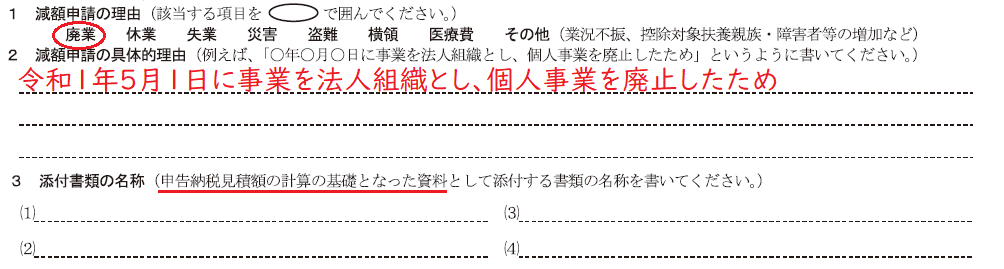

減額申請の理由|具体的理由|添付書類

まず廃業に○を付け、その下に廃業の理由を具体的に記入します。

3は、後述する見積計算に使用した書類があった場合、その名称を記入し添付します。

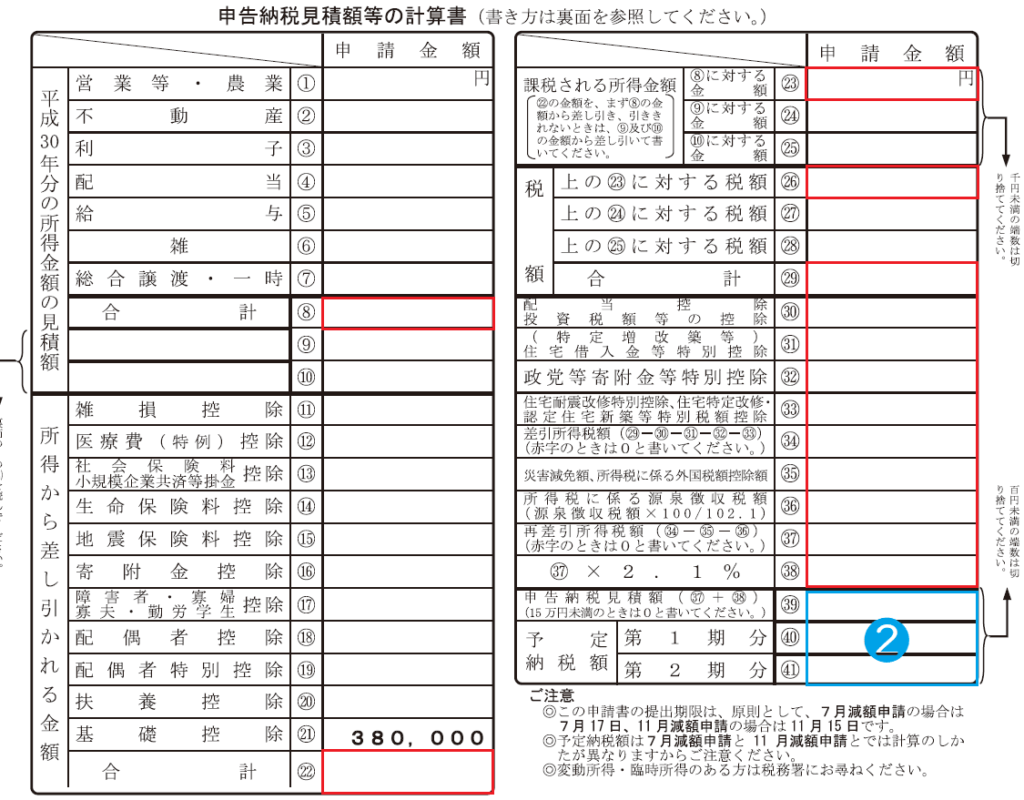

申告納税見積額等の計算書

各手順は確定申告書とほとんど同じです。

左上からスタートし、右下の②の部分まで順に記入・計算していきます。

最終結果となる②の数字を上記の「表の部分」に記入して終了です。

都道府県税事務所への提出書類とその書き方

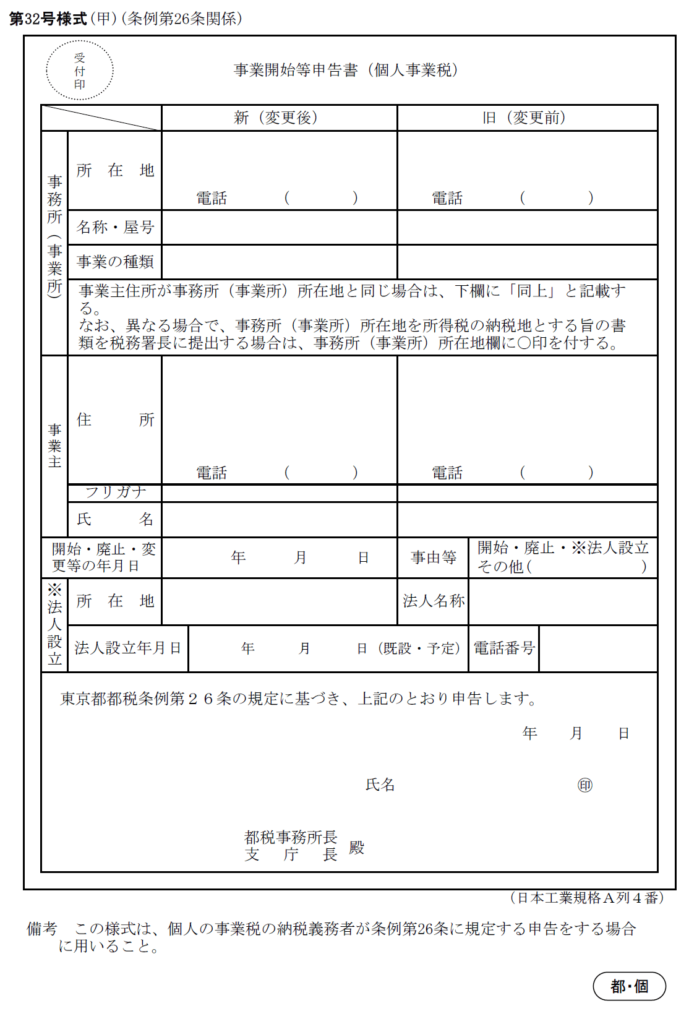

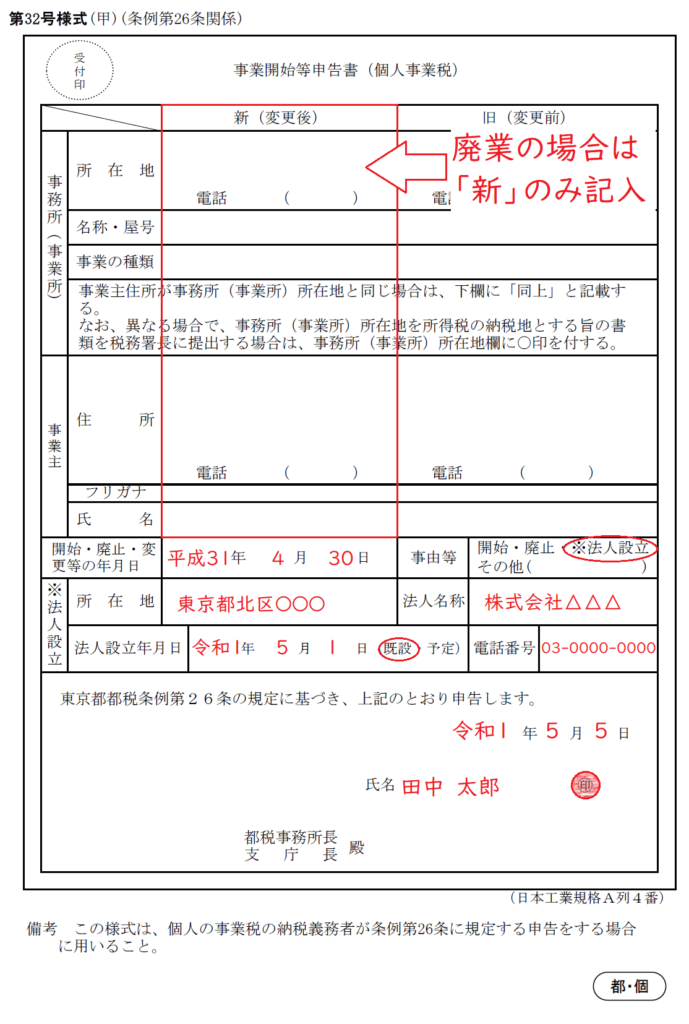

事業開始(廃止)等申告書

基本的に、上記の税務署への提出書類が主ですが、都道府県税事務所へも「事業開始(廃止)等申告書」を提出します。

今回は、東京都の都税事務所の場合について解説していきます。

正直、出さなくても問題ない気もしますが、個人事業税の支払いがあった場合は提出しておきましょう。

さあ、長かったですがこれが最後です。

それでは書き方を見ていきます。

法人を設立する場合は、※の法人設立に法人の情報を記入します。

提出期限は廃業後10日以内と短いので、忘れないように注意しましょう。

また、東京都以外の地域の場合は、お住いの都道府県税事務所に確認するようにしましょう。

まとめ

いかがだったでしょうか。

今回のご紹介した提出書類は、個人事業廃業で忘れやすいポイントです。

「立つ鳥跡を濁さず」という言葉もあるように、事業の終わりもしっかりと行うようにしましょう。

終わり。