こんにちは、カミノです

サラリーマンにしろ個人事業主にしろ、税金をできるだけ安くしたいとお考えの方は多いかと思います。

いわゆる節税について。

節税には効果が大きいものから小さいものまで、たくさんの種類が存在します。

そんな中でも、代表的な節税対策の1つが退職金です。

その名の通り、会社を退職するときに貰うお金ですが、実は大きな節税効果があるんです。

今回のブログでは、退職金が節税になる仕組みと、個人事業主やフリーランスでも退職金を貰うための方法についてお話していきます。

目次

退職金が節税になる理由

退職金は、所得の中でも退職所得という扱いになり、普通の給与所得や事業所得に比べて、税制優遇を得ることができ節税になります。

退職所得の控除額が高額

まず、退職所得は所得控除の金額が優遇されています。

所得控除の金額分は非課税となるので、控除額が大きいほど税金を安くすることができます。

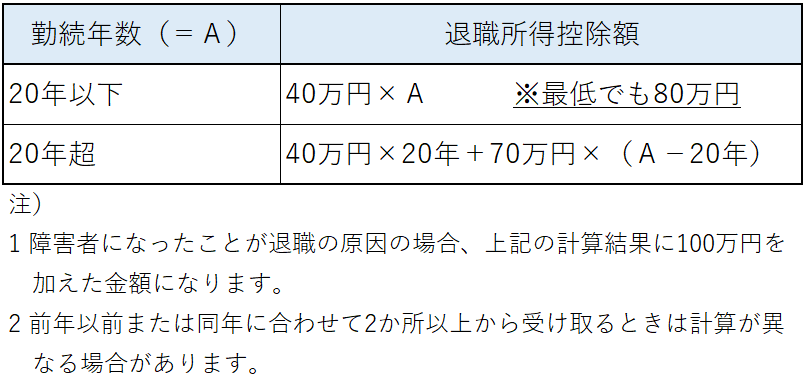

退職所得控除の金額は、その会社への勤続年数によって以下の表のようになります。

例)

- 勤続年数が15年3か月だと、40万円×16年=640万円の所得控除

- 勤続年数が40年だと、40万円×20年+70万円×20年=2,200万円の所得控除

というように控除金額を計算します。

月数は切り上げて1年として計算します。

退職金の金額に関わらずこの所得控除を受けることができるので、大きな節税効果となります。

課税所得をさらに1/2

退職所得控除に加え、実際に所得税の計算の際にも優遇があります。

退職所得の金額は以下のように計算され、最終的な所得金額に所得税が課税されます。

退職所得の金額

=(退職金の金額-退職所得控除)×1/2

というように、退職控除を差し引いた金額をさらに半分にした結果が所得金額となります。

また、退職所得は分離課税なので、退職所得についてだけ所得税を計算することになります。

退職所得の確定申告について

退職金を貰っても原則として確定申告は必要ありません。

基本的に退職金を支払う会社が、支払う際に所得税額を計算して源泉徴収を行います。

ただし、そのためには退職金を受け取るまでに、「退職所得の受給に関する申告書」を会社に提出する必要があります。

この書類の提出をしていないと、退職金額の20.42%が源泉徴収されてしまうので、還付を受けるために確定申告することになります。

会社から指示があると思いますが、一応退職の際は確認しておきましょう。

個人事業でも退職金を貰うための3つの方法

さて、なんとなく退職金が節税対策になる、ということがお分かりいただけたかと思います。

実際問題、節税のメリットが欲しいのは、サラリーマンの方より個人事業主やフリーランスの方のほうが多いと思います。

ということで続いては、個人事業でも退職金を貰うための方法についてご紹介していきます。

その1|小規模企業共済を利用

1つ目が、小規模企業共済を利用するということです。

小規模企業共済とは、中小機構が運営する個人事業主や小規模企業経営者のための退職金制度です。

掛金を毎月1,000円から70,000円の範囲で積み立てていき、事業の廃業や65歳を迎えた場合などに共済金として受け取ることができる制度になります。

共済金を一括で受け取る場合は退職所得としての扱いになり、上記ように退職金の節税メリットを受けることができます。(年金として受け取る場合は公的年金等控除)

共済金は最大で掛金の120%にまでなったり、支払った掛金も全額所得控除になったりと、退職所得としての節税以外でも様々なメリットがあるので、個人事業主やフリーランスはぜひ利用したい制度になります。

その2|iDeCo(個人型確定拠出年金)を利用

2つ目は、iDeCoを利用するということです。

iDeCoとは、任意で加入できる個人年金で、60歳になってから一括の退職金または年金として受け取ることができます。

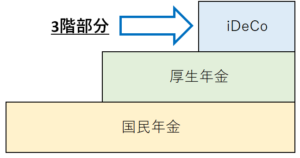

国民年金や厚生年金に合わせて入ることができ、年金の3階部分なんて言われたりします。

小規模企業共済とかなり似ていて、毎月の掛金も所得控除の対象になり、受け取る際も退職所得控除や公的年金等控除が適用されます。

しかし、相違点としてiDeCoには以下のような特徴があります。

- 掛金で資産運用することができる(運用益も非課税)

- 20歳以上60歳未満であれば誰でも加入できる(会社員や専業主婦も)

- 運用して利益を出さないと元本割れする可能性が高い

- 60歳まで原則受け取ることができない

というように、iDeCoは”年金”と”資産運用”という2つがテーマとなる制度です。

個人事業主やフリーランスにとってはデメリットも多い制度なので、まずは小規模企業共済を利用し、さらに余裕がある場合に初めて検討してみるのがおすすめです。

その3|法人成りしちゃう

3つ目は、節税のために法人成りしちゃうということです。

個人事業から法人成りすれば、仮に社長1人の会社であっても、社長に対して退職金を支払うことができます。

会社と社長との所得分散によって毎年の税金を抑えつつ、会社の利益として溜まった分を辞める際に退職金として受け取る、というのが最もベターな節税となります。

もちろん、会社の設立や運営のために費用がかかるので、誰にでも法人成りをおすすめできるわけではありませんが、売上が安定して所得が高額になってきたら法人成りで節税というのも考えてみましょう。

まとめ

いかがだったでしょうか。

一見、個人事業には関係なさそうな退職金ですが、実はめちゃめちゃ有用な節税になります。

独立したばかりではあまり実感が沸かないかもしれませんが、将来に備えてぜひ色々準備してみてください。

終わり。