事業の所得税額を自分で計算して、自分で申告するのが確定申告です。

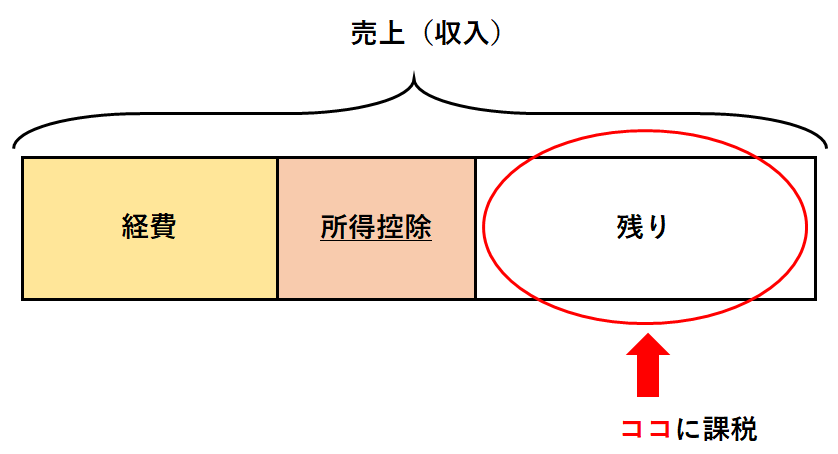

所得税額を計算するためには、収入から経費(+青色申告特別控除)を差し引いて所得金額を計算し、さらにそこから所得控除を差し引くことで計算できます。

所得控除は全部で14種類存在し、図のように、所得控除の金額が増えれば増えるほど、税金が安くなります。

今回のブログでは、所得控除全14種類を1つずつ紹介していきたいと思います。

結構長いので、「へぇー、そんなのあるんだー」程度に参考になれば幸いです。

参考:国税庁ホームページ「所得金額から差し引かれる金額(所得控除)」

目次

基礎控除

「基礎控除」とは、納税者全員に無条件で適用される所得控除です。

控除金額は38万円となっています。

ですので、どんな方であれ所得金額が38万円以下であれば、この基礎控除によって所得金額が0になります。

配偶者控除

納税者に配偶者がいる場合、その配偶者が一定の要件を満たすことで「配偶者控除」を受けることができます。

ちなみに平成30年以後は、納税者本人の所得金額が1,000万円以下でないと控除を受けることはできません。

配偶者控除を受けるための要件は以下の通りです。

- 民法の規定による配偶者であること(内縁関係は含まない)

- 納税者と生計を一にしていること

- 1年間の合計所得金額が38万円以下であること(給与所得のみの場合103万円以下)

- 青色申告者の事業専従者としてその年一度も給与の支払いを受けていないこと、または、白色申告者の事業専従者ではないこと

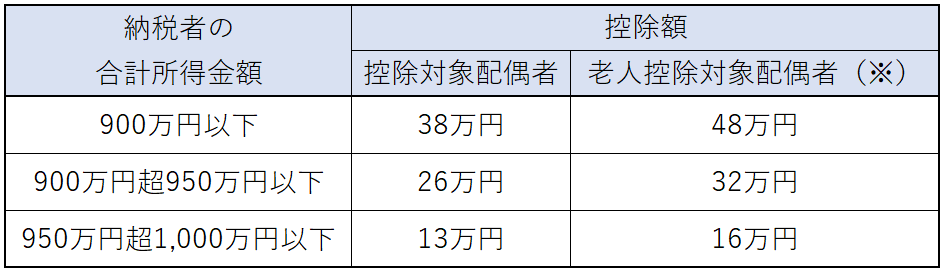

また、配偶者控除の金額は以下の表のようになります。

配偶者特別控除

パートなどの所得によって、配偶者控除の適用から外れてしまった場合、一定の要件を満たすことで「配偶者特別控除」を受けることができます。

いわゆる103万円の壁を越えてしまった場合、こっちになります。

こちらも、納税者本人の所得金額が1,000万円以下である必要があります。

配偶者特別控除を受けるための要件は以下の通りです。

- 民法の規定による配偶者であること(内縁関係は含まない)

- 納税者と生計を一にしていること

- 1年間の合計所得が38万円超123万円以下であること

- 青色申告者の事業専従者としてその年一度も給与の支払いを受けていないこと、または、白色申告者の事業専従者ではないこと

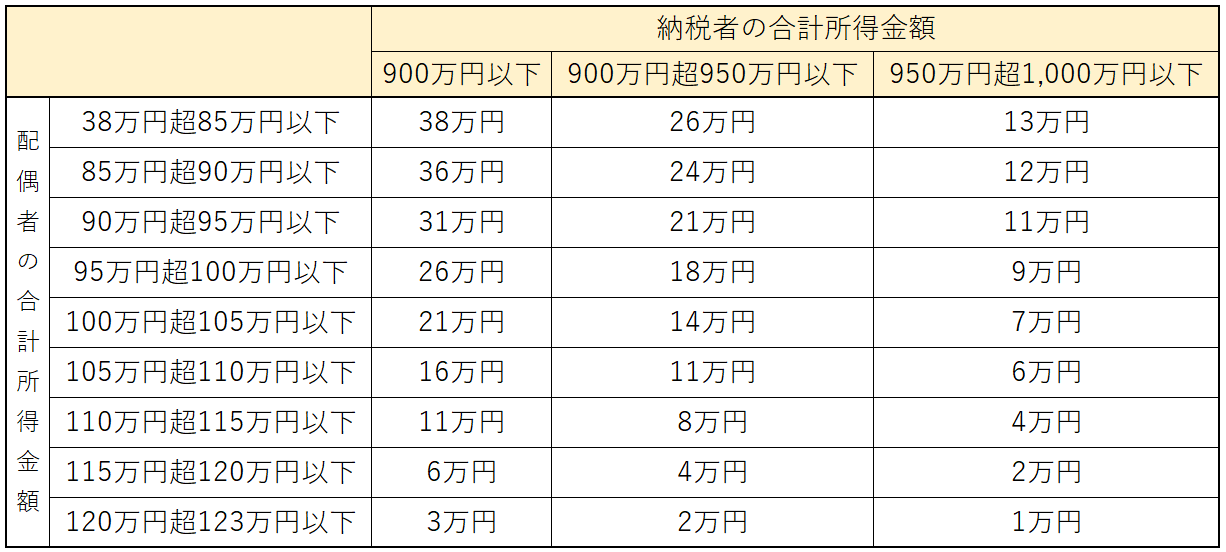

また、配偶者特別控除の金額は以下の表の通りです。

表のように、所得金額85万円(給与所得の場合150万円)までは、配偶者控除と同じ控除額になります。

詳細は「配偶者控除・配偶者特別控除の見直しについて(平成29年度改正)」をご参照ください。

扶養控除

配偶者以外に、納税者に一定の要件を満たす扶養親族がいる場合、扶養親族1人につき「扶養控除」を受けることができます。

一定の要件は以下の通りです。

- 配偶者以外の親族または都道府県知事から養育を委託された児童(里子)や市町村長から養護を委託された老人であること

- 納税者と生計を一にしていること

- 年間の合計所得が38万円以下であること(給与所得のみの場合103万円以下)

- 青色申告者の事業専従者としてその年一度も給与の支払いを受けていないこと、または、白色申告者の事業専従者ではないこと

- 年齢が16歳以上

最後の16歳以上が要チェックです。

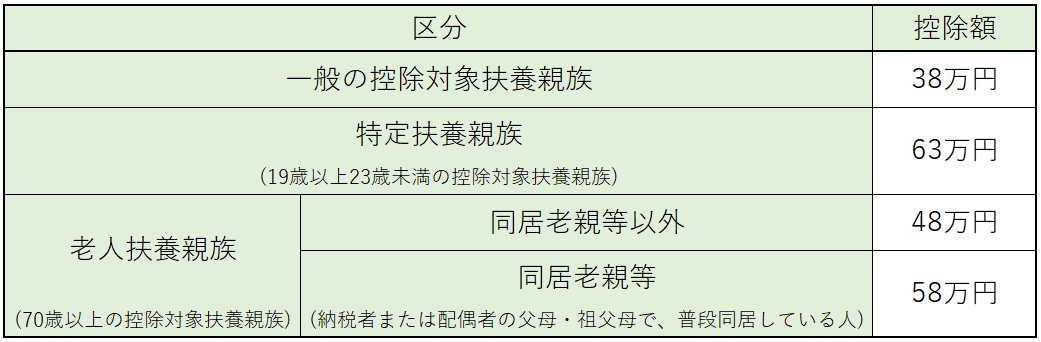

また、扶養控除の金額は以下の表のようになります。

勤労学生控除

納税者が、働きながら大学などに通う学生の場合、一定の要件を満たすことで「勤労学生控除」を受けることができます。

一定の要件は以下の通りです。

- 給与所得などの勤労による所得があること

- 合計所得金額が65万円以下(給与所得のみの場合は130万円以下)で、かつ、勤労に基づく所得以外の所得が10万円以下であること

- 特定の学校(以下の通り)の学生・生徒であること

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の過程を履修されるもの

もし、自分の通う学校が当てはまるか分からなければ、学校の窓口に確認しましょう。

また、勤労学生控除の金額は27万円になります。

寡婦(寡夫)控除

寡婦控除

納税者が、一般の寡婦または特別の寡婦に該当する場合、「寡婦控除」を受けることができます。

ちょっと聞きなれない言葉ですが、それぞれ以下の要件を満たす人のことをいいます。

① 一般の寡婦

- 夫と死別・生死が不明、または、離婚した後婚姻をしていなく、扶養親族または生計を一にする子がいる女性

- 夫と死別・生死が不明、または、離婚した後婚姻をしていなく、合計所得金額が500万円以下の女性

② 特別の寡婦

- 夫と死別・生死が不明、または、離婚した後婚姻をしていない女性

- 扶養親族である子がいる

- 合計所得金額が500万円以下であること

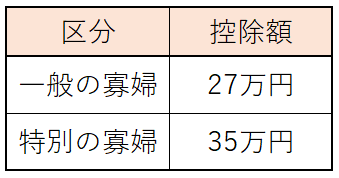

また、寡婦控除の金額は以下の表の通りです。

寡夫控除

納税者が、寡夫に該当する場合、「寡夫控除」を受けることができます。

上記の男性バージョンですね。

寡夫となる要件は以下の通りです。

- 合計所得金額が500万円以下であること

- 妻と死別・生死が不明、または、離婚した後婚姻をしていない男性

- 生計を一にする子がいること

また、寡夫控除の金額は27万円となります。

障害者控除

納税者または、同一生計の配偶者・扶養親族が所得税法上の障害者に当てはまる場合、「障害者控除」を受けることができます。

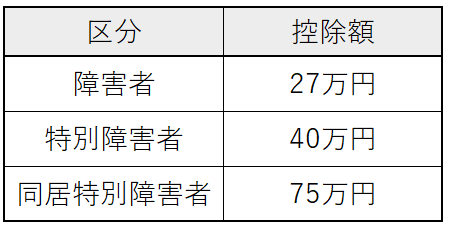

障害者控除の金額は以下の表のようになります。

また、障害者控除が適用される所得税法上の障害者については、国税庁ホームページ「障害者控除」をご参考ください。

雑損控除

災害や盗難などによって、資産に損害を被った場合、「雑損控除」を受けることができます。

実際に受ける機会は少ない控除ですが、もし損害に被った場合には、しっかりと控除を受けるようにしましょう。

損害も受けて税金も支払ったら泣きっ面に蜂です(゜゜)。

雑損控除の対象となる資産

- 資産の所有者が、納税者または納税者と生計を一にする年間所得38万円以下の配偶者やその他親族

- 棚卸資産、事業用固定資産等または「生活に通常必要でない資産」のいずれにも該当しない資産であること

雑損控除の対象となる損害の原因

- 震災、風災害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

雑損控除の金額

雑損控除の金額は、次の2つのうち多いほうの金額になります。

- (「損害金額」+「災害関連支出」+「盗難・横領のための支出」-「保険金などにより補てんされる金額」)-「総所得金額等」×10%

- 「災害関連支出」-5万円

雑損控除を受ける場合、税務署や保険会社に問い合わせて確認するようにしましょう。

医療費控除

納税者自身や家族のために、一定金額を超えて医療費を支払った場合、「医療費控除」を受けることができます。

後日ブログにまとめようと思いますが、かなり広い範囲の医療費が控除の対象となるので、要件に該当しそうな場合は必ず控除を受けるようにしましょう。

医療費控除の要件は以下の通りです。

- 自分または生計を一にする配偶者やその他親族のために支払った医療費であること

- その年の1月1日から12月31日までに支払った医療費であること

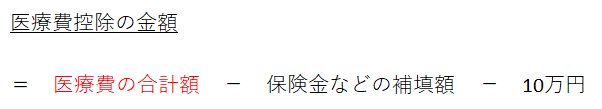

また、医療費控除の金額は以下の通り計算されます。(最高200万円)

社会保険料控除

納税者が、自分または生計を一にする配偶者やその他親族の社会保険料を支払った場合、支払った金額分を「社会保険料控除」として、所得から控除することができます。

控除の対象となる範囲は、国税庁ホームページ「社会保険料控除」をご参考ください。

国民年金とか国民健康保険で払った分は、税金かかりませんよーっていうことです。簡単に言うと。

まぁ当然といえば当然ですね。

小規模企業共済掛金控除

小規模企業共済とは、その名の通り「小規模企業」の経営者や個人事業主のための、積み立てによる退職金制度です。

個人事業主やフリーランスでも利用できるのが特徴です。

この小規模企業共済に加入した場合の掛金は、「小規模企業共済掛金控除」によって、支払った掛金の全額を所得から控除することができます。

控除の対象となる掛金は以下の通りです。

- 小規模企業共済法の規定によって独立行政法人「中小企業基盤整備機構」と結んだ共済契約の掛金

- 確定拠出年金法に規定する企業型年金加入者掛金又は個人型年金加入者掛金

- 地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛金

個人事業主にとって、長期的な節税対策としても有効です。

生命保険料控除

納税者が生命保険料、介護医療保険料、個人年金保険料を支払った場合、「生命保険料控除」として一定の金額の所得控除を受けることができます。

対象となる保険契約については、国税庁「生命保険料控除の対象となる保険契約等」をご参考ください。

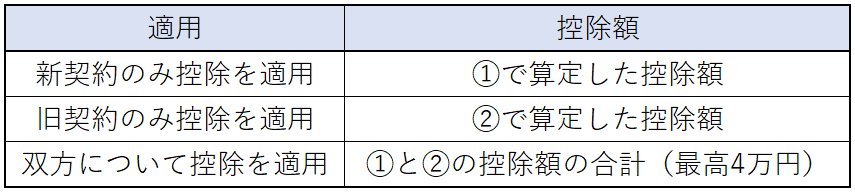

また、平成24年1月1日以後に締結した新契約と、平成23年12月31日以前に締結した旧契約について、それぞれの控除額を計算し、以下のような手順で合算します。

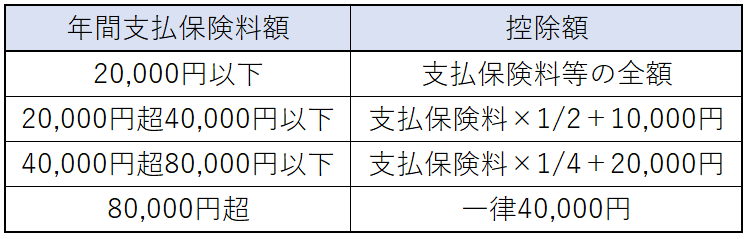

① 新契約に基づく場合の控除額の計算

新契約である「新生命保険料」、「介護医療保険料」、「新個人年金保険」の控除額は、それぞれ次の表のように計算します。

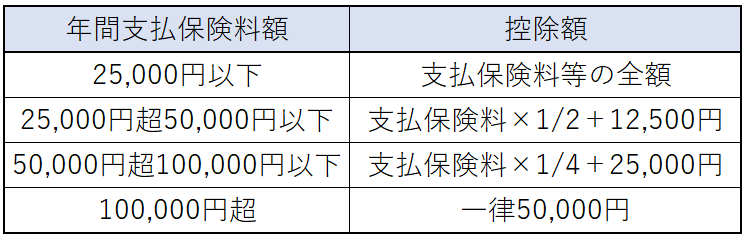

② 旧契約に基づく場合の控除額の計算

旧契約である「旧生命保険料」、「旧個人年金保険料」の控除額は、それぞれ次の表のように計算します。

③ 新契約と旧契約の双方に加入している場合の控除額の計算

生命保険料、個人年金保険料について、新契約と旧契約の双方に加入している場合、次の表のように、いずれかの適用を選択して控除額を計算します。

④ 生命保険料控除の計算

①~③で計算した、各保険料についての控除額の合計額が「生命保険料控除」の金額になります。(最高12万円)

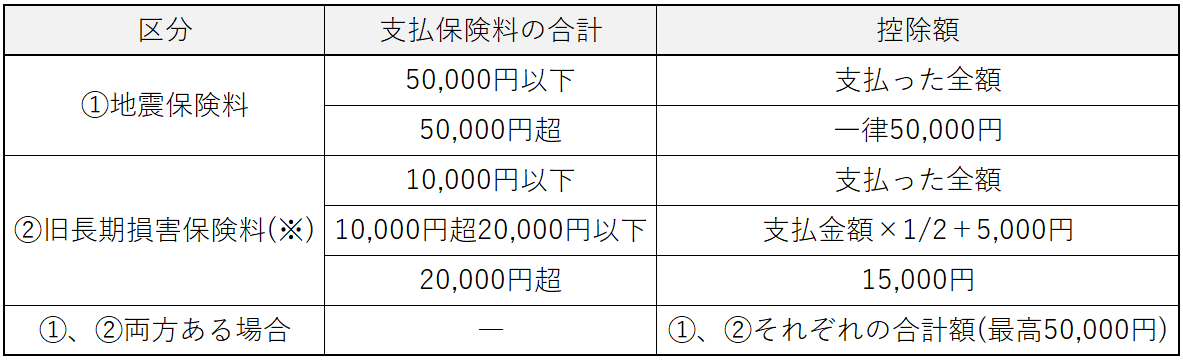

地震保険料控除

納税者が、特定の損害保険契約等の地震等損害部分の保険料(または掛金)を支払った場合、支払った一定額を「地震保険料控除」によって所得から控除することができます。

まぁ、読んで字のごとくですね(゜゜)。

控除の対象となる特定の損害保険契約等は、国税庁ホームページ「地震保険料控除の対象となる保険契約」をご参考ください。

また、地震保険料控除の金額は以下の表のようになります。

(※)控除の対象となる旧長期損害保険料は以下の要件を満たすものです。

- 平成18年12月31日までに締結した契約

- 満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

- 平成19年1月1日以後にその損害保険契約等の変更をしていないもの

表のように、その年に支払った保険料から控除額を計算していきます。

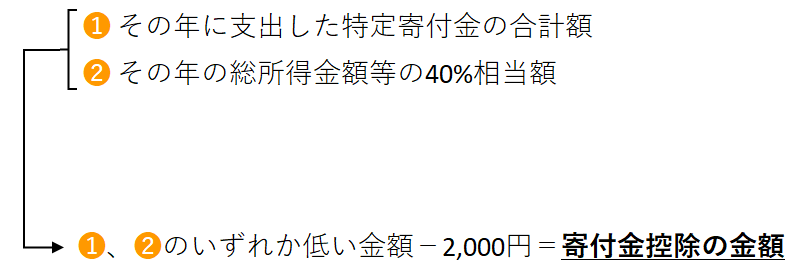

寄付金控除

納税者が、国や地方公共団体などに特定寄付金を支出した場合、「寄付金控除」を受けることができます。

ふるさと納税が一般的です。

控除の対象となる特定寄付金の詳細は、国税庁ホームページ「一定の寄付金を支払ったとき(寄付金控除)」をご参考ください。

また、寄付金控除の金額は以下のように計算します。

というように、基本的に支出した金額の2,000円以上の部分は、所得から控除されることになります。

まとめ

いかがだったでしょうか。

フリーランスや個人事業主になると、保険料などの支払いも増えてきます。

全部書類作業なので面倒ですが、該当する控除は必ず受けるようにしましょう。

終わり。